Introducción:

El siguiente trabajo explicará cómo la intervención gubernamental sobre los factores de producción y procesos de mercado por parte del gobierno, pueden acarrear serias consecuencias que terminan por tener un desenlace como lo es una crisis económica, sobre todo desde la intervención de instrumentos del Estado como lo es la política fiscal y la política monetaria. Después de la introducción, el trabajo se compone de la siguiente manera: en el punto número dos, se explicarán los fundamentos de la teoría del ciclo económico, posteriormente se presentarán conclusiones.

2.- Teoría del Ciclo Económico

La escuela austriaca no pertenece a la corriente principal de la teoría económica. Los austriacos comienzan con supuestos microeconómicos. Esta no es la visión neoclásica de agentes humanos racionales y bien informados que maximizan la utilidad y el beneficio. Por el contrario, el comportamiento humano es especulativo y no garantiza el éxito de la inversión. Según el fundador de la escuela, Karl Menger, cuanto más difícil es asegurar el éxito, más lejanos son los resultados de cualquier inversión. Por lo tanto, el rendimiento de la inversión en bienes de consumo directo es más fácil de estimar que el rendimiento requerido de los bienes de capital. Ahorrar en lugar de gastar es una decisión especulativa para generar ingresos adicionales en el futuro.

La escuela austriaca cree que el costo del ahorro se puede medir por la «tasa de mercado», que fija el precio del tiempo que lleva ahorrar para lograr la producción futura. Los «ciclos económicos», como los llamaron los austriacos, auges en la producción capitalista, fueron causados principalmente por la expansión cíclica del crédito y la contracción del banco central. Los ciclos económicos no serían una característica de una «economía de libre mercado». Si los capitalistas, en lugar de los burócratas, tuvieran la libertad de hacer sus propios pronósticos y asignar inversiones en función de los precios del mercado, no habría ciclos económicos. Estos ciclos están vinculados a la manipulación crediticia por parte de las agencias gubernamentales. Esto difiere de la escuela de pensamiento neoclásica/monetarista, que ve las recesiones como perturbaciones leves del crecimiento causadas por errores en el mercado o en la información del mercado, en lugar de depresiones causadas por auges crediticios artificiales.

La fase de recuperación del ciclo económico austriaco se produce porque el banco central proporciona más dinero del que el público quiere mantener a los tipos actuales, por lo que este último empieza a caer. Los fondos del préstamo superan la demanda y se están utilizando en áreas no productivas como 2002-2007. durante el boom inmobiliario. El mercado solo descubre estos errores durante un auge cuando el mercado cae.

La Gran Recesión fue el resultado de una creación excesiva de dinero y tasas de interés artificialmente bajas establecidas por los bancos centrales centrados en la vivienda. Las recesiones son necesarias para corregir errores y malas inversiones causadas por las intervenciones de las tasas de interés del mercado. Una recesión es una economía que trata de deshacerse del capital y la mano de obra donde ya no es rentable. Ni el gasto público (sea del tamaño que sea) ni la intervención revertirán esta corrección.

La clave de la teoría austriaca del ciclo económico (ABCT) es el concepto de «tasa de interés natural», es decir, cuánto costaría pedir dinero prestado sin la intervención del gobierno. En un «mercado libre» la oferta y la demanda de fondos de inversión determinarán la tasa de interés que corresponde a la inversión y al ahorro si el mercado de valores es perfectamente competitivo y todos tienen una imagen clara de todas las transacciones.

Claramente, estas suposiciones son poco realistas. Incluso si el supuesto de competencia perfecta fuera realista, no hay razón para creer que la tasa de interés económica es fija. En cambio, uno es para casas, otro para automóviles, otro para edificios de hoteles, etc. Esto incluso fue aceptado por el gurú de la escuela austriaca Frederick Hayek, quien admitió que no existe tal cosa como una «tasa de interés natural».

Pero sin una tasa de interés natural, no se puede afirmar que el gobierno está imponiendo tasas demasiado bajas y, por lo tanto, la teoría se desmorona. Sí, el banco central controla un componente de la tasa de interés que ayuda a determinar el margen al que los bancos pueden prestar, pero el banco central no determina las tasas a las que los bancos p Pero sin la tasa de interés natural, no se puede decir que la tasa de interés fijada por el país sea demasiado baja, por lo que la teoría no se sostiene. Sí, el banco central controla el componente de la tasa de interés que ayuda a determinar el margen al que los bancos pueden prestar, pero el banco central no determina la tasa a la que los bancos prestan a los clientes. Solo afecta a los diferenciales de crédito y señala que el llamado «control» de las tasas de interés de la Fed distorsiona la forma en que los bancos realmente crean dinero y afecta la producción económica.

Stan créditos a los clientes. Simplemente influye en la difusión de los créditos. Apuntar al supuesto ’control’ de la Fed sobre las tasas de interés malinterpreta cómo los bancos realmente crean dinero e influyen en la producción económica.

El principal defecto en la visión del banco central de según la Escuela Austriaca y el más visible desde el inicio es la flexibilización cuantitativa en 2008. Esto lo que provocó el colapso de la deuda nacional de EE. UU. y provocó una hiperinflación.

Marx rechazó el concepto de la tasa natural de interés. Para él, el rendimiento del capital, ya sea el interés ganado por el dinero prestado, los dividendos mantenidos como acciones o los ingresos de la propiedad, proviene del excedente del mercado laboral de la clase trabajadora y los sectores productivos del mundo de capital. El interés es sólo una parte del valor añadido. Como resultado, las tasas de interés fluctuarán entre cero y la tasa promedio de ganancia de la producción capitalista en la economía. Durante los auges, se mueve hacia la tasa de rendimiento promedio y cae a cero durante las recesiones. Pero la rentabilidad, no el interés, será el motor clave de la inversión. Cuando la rentabilidad es baja, los tenedores de divisas atesoran o especulan cada vez más con activos financieros en lugar de invertir en activos productivos.

Lo que importa no es si la tasa de interés del mercado está por encima o por debajo de alguna tasa ’natural’, sino si es tan alta que exprime cualquier beneficio para la inversión en activos productivos. En realidad, el principal exponente de la ’tasa de interés natural’, Knut Wicksell admitió este punto. Según Wicksell, la tasa natural “ nunca es alta o baja en sí misma, sino solo en relación con las ganancias que la gente puede obtener con el dinero en sus manos, y esto, por supuesto, varía. En los buenos tiempos, cuando el comercio es dinámico, la tasa de ganancia es alta y, lo que es de gran importancia, generalmente se espera que siga siendo alta; en períodos de depresión es baja y se espera que permanezca baja«.

Los principales defensores de la escuela austriaca generalmente evitaron considerar la evidencia empírica relevante para sus teorías. La lógica es suficiente para ellos. Recientemente toda una serie de estudios empíricos que pretendían demostrar que la teoría del ciclo económico de la escuela austriaca es correcta: cuando las tasas de interés del mercado caen por debajo de la «tasa de interés natural», el crédito aumentará, lo que eventualmente llevará a un colapso y crisis. En uno de esos estudios, el economista austriaco James Keeler aproximó el mercado y la tasa de interés «natural» utilizando tasas de interés a corto y largo plazo en la curva de rendimiento.

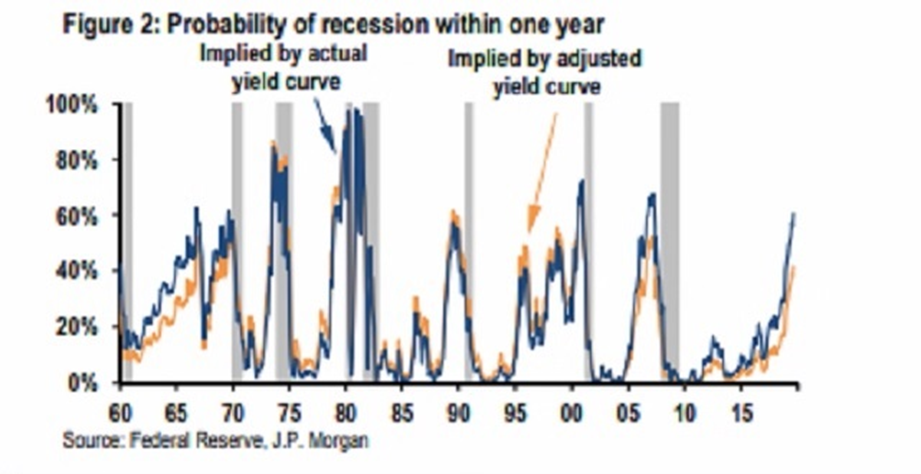

La tasa de interés natural está representada por los rendimientos de los bonos a largo plazo, y si los rendimientos a corto plazo se mantienen muy por debajo de los rendimientos a largo plazo, el crédito se expandirá hasta el punto de la crisis. Esto ocurre cuando las tasas de interés a corto plazo aumentan y superan las tasas de interés a largo plazo, o viceversa, cuando se invierte la curva de rendimiento. Esto se evidencia por su investigación empírica. De hecho, JP Morgan calculó sobre esta base que la probabilidad actual de una recesión en la economía estadounidense dentro de un año es de alrededor del 40-60%.

Pero si bien puede ser que una curva de rendimiento invertida se correlacione con las recesiones, todo lo que realmente muestra es que los inversores ’temen’ a la recesión y actúan en consecuencia. La pregunta es por qué, en cierto punto, los inversores temen una recesión y comienzan a comprar bonos a largo plazo que reducen el rendimiento por debajo de la tasa a corto plazo. Además, cuando miras los bonos comparativos en el sector capitalista, no hay una curva invertida. Los bonos corporativos a más largo plazo generalmente tienen un rendimiento mucho más alto que los bonos a corto plazo.

Otro estudio austriaco de Ismans & Mougeot (2009) examinó cuatro países, Francia, Alemania, Gran Bretaña y EEUU entre 1980 y 2006. Encontró que “los máximos de la relación entre los gastos de consumo y los gastos de inversión a menudo se alcanzan durante los trimestres de recesión o durante los trimestres inmediatamente posteriores a la recesión. Esta observación corrobora la hipótesis austriaca de que la liquidación de sobreinversión marca la crisis«. Pero, nuevamente, el estudio se basa en las tasas de interés a corto y largo plazo y sostiene que “las inversiones de diferencial de plazo marcan los puntos de inflexión de la actividad económica agregada. Cuando el término diferencial disminuye, la estructura de producción se vuelve menos indirecta a medida que los empresarios reasignan recursos de los bienes de producción a los bienes de consumo». En otras palabras, cuando los tipos de interés a corto plazo suben o los tipos a largo plazo bajan, los inversores dejan de invertir en bienes de capital y la inversión empresarial cae mientras el consumo aumenta o se mantiene igual. Nuevamente, ¿por qué la curva de rendimiento comienza a invertirse? ¿Cuál es la dirección causal? ¿Es la caída de la inversión en bienes y servicios productivos lo que reduce los rendimientos a largo plazo o viceversa?

Carilli & Dempster intentan responder a esta pregunta en otro estudio mediante la realización de una prueba de causalidad de Granger en dos índices elegidos de la ’tasa de interés natural’: 1) la tasa de crecimiento real del PIB 2) la relación ahorro-consumo personal. Pero encuentran que existe una marcada falta de correlación entre las tasas de interés y la actividad económica.

De hecho, hay poca evidencia de que la tasa de interés sea la fuerza impulsora de la inversión capitalista y la señal de precios que los capitalistas buscan para tomar decisiones de inversión. Un estudio reciente del Dartmouth College encontró que:

“En primer lugar, las ganancias y la rentabilidad de las acciones tienen un fuerte poder de predicción del crecimiento de la inversión y persisten muchos trimestres en el futuro. En segundo lugar, las tasas de interés y el diferencial predeterminado (nuestras aproximaciones para las tasas de descuento) están, en el mejor de los casos, correlacionados débilmente con la inversión actual y futura. En resumen, los cambios en la rentabilidad y los precios de las acciones parecen ser mucho más importantes para la inversión que los cambios en las tasas de interés y la volatilidad«.

De manera similar, la Fed de EEUU concluyó en su propio estudio que:“Un principio fundamental de la teoría de la inversión y la teoría tradicional de la transmisión de la política monetaria es que los gastos de inversión de las empresas se ven afectados negativamente por las tasas de interés. Sin embargo, una gran cantidad de investigación empírica ofrece evidencia mixta, en el mejor de los casos, de un efecto sustancial de la tasa de interés en la inversión …, encontramos que la mayoría de las empresas afirman ser bastante insensibles a las disminuciones de las tasas de interés y solo un poco más sensibles a las subidas.«

Algunos economistas austriacos han intentado medir los puntos de inflexión recesivos midiendo la diferencia entre el crecimiento del crédito y el crecimiento del PIB (ver Borio y White, Asset Prices, Financial and Monetary Stability, BIS 2002). Parece haber un punto en el que el crédito pierde su control sobre el crecimiento económico y los precios de los activos, y luego el crecimiento colapsa. ¿pero por qué? Los austriacos no pueden responder a esta pregunta porque no conocen las fallas fundamentales en el proceso capitalista que Marx señaló en su Ley de la Tasa de Ganancia. Lo que impulsa la economía capitalista y la acumulación de capital es el cambio en las ganancias y la rentabilidad. El crecimiento económico en una economía capitalista no está impulsado por el consumo, como dicen los austriacos, sino por la inversión empresarial. Es el factor de volatilidad lo que hace que las economías capitalistas crezcan y quiebren. La inversión corporativa está impulsada principalmente por una cosa: ganancias o rentabilidad, no interés, no «confianza» o demanda del consumidor. Aquí es donde los márgenes de ganancia comienzan a disminuir, y luego inmediatamente cuando disminuyen los ingresos. En consecuencia, las grandes extensiones de crédito destinadas a mantener la rentabilidad ya no cumplen su propósito.